ナンピン買いって実際どうなの?損するリスクはあるの?ナンピン買いとは!?

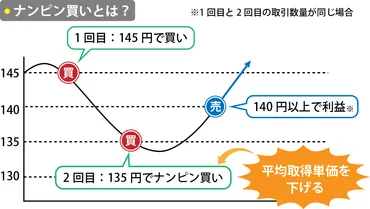

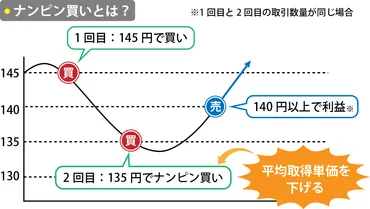

💡 ナンピン買いは、株価が下落した際に買い増しをすることで平均取得単価を引き下げ、損失を軽減したり、利益を増やす投資手法です。

💡 ナンピン買いは、株価が下落している際に、同じ銘柄を安く買い増すことで、平均取得単価を下げる投資手法です。

💡 ナンピン買いは、株価が下落したときに買い増しを行い、平均単価を引き下げる方法ですが、株価がさらに下落すると損失が拡大するリスクがあります。

それでは、第一章、ナンピン買いの基礎知識から始めたいと思います。

ナンピン買いの基礎知識

ナンピン買いは、株価が下落した際に買い増しすることで平均取得価格を引き下げ、損失を軽減したり、利益を増やす投資手法です。

公開日:2024/09/29

✅ ナンピン(難平)は、保有している資産の価格が下がった場合に買い増しをして平均取得単価を下げる取引方法です。これにより、損益分岐点が下がり、相場が反転した場合に含み損を解消しやすくなるというメリットがあります。

✅ ナンピンは、損失を平均化し、将来的な利益を期待する手法ですが、相場が予想とは異なる動きをした場合、損失が拡大するリスクも伴います。

✅ ナンピンを行う際は、損失許容範囲を事前に設定し、適切な資金管理を行うことが重要です。また、相場の動向を冷静に判断し、ナンピンを行うタイミングを見極める必要があります。

さらに読む ⇒FX、CFDのトレードならOANDA証券株式会社出典/画像元: https://www.oanda.jp/lab-education/dictionary/nanpin/ナンピン買いは、株価が下落した際に買い増しをすることで平均取得単価を下げ、損失を軽減したり、利益を増やす投資手法です。

しかし、下落が続いた場合、損失が拡大する可能性もあります。

そのため、ナンピン買いを行う際は、あらかじめ損切りラインを設定したり、資金の上限を決めておくなど、リスク管理が重要となります。

ナンピン買いは、株価が下落した際に買い増しすることで平均取得価格を引き下げ、損失を軽減したり、利益を増やす投資手法です。

ドルコスト平均法とは異なり、購入金額は一定ではなく、株価の変動に合わせて調整します。

ナンピン買いは、株価が下落したタイミングで追加投資することで、平均取得価格を下げることができるというメリットがあります。

しかし、下落が続いた場合、損失が拡大する可能性もあります。

そのため、ナンピン買いを行う際は、あらかじめ損切りラインを設定したり、資金の上限を決めておくなど、リスク管理が重要となります。

ナンピン買いは、投資経験豊富な人向けの高度な手法であり、安易に活用すると大きな損失につながる可能性があります。

投資初心者の方は、まずはドルコスト平均法などの手法から始めることをおすすめします。

へぇー、ナンピン買いって、株価が下がってるときに買い増しするんか。なんかギャンブルみたいやな。

ナンピン買いに対する批判

ナンピン買いは、株価や商品価格が下落しているときに、同じ銘柄や商品を安く買い増すことで、平均取得単価を下げる投資手法です。

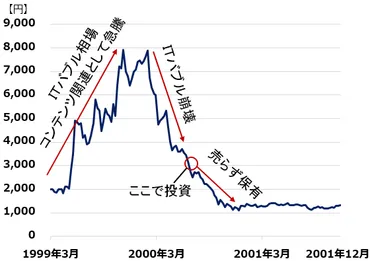

✅ 著者は、小型成長株の投資では、損切りを徹底していたが、昭文社HDの株価が半値になるまで売らなかったことを大失敗例として紹介している。

✅ 失敗の原因は、昭文社が将来大きく成長すると確信していたため、下落しても売却できなかったことにある。

✅ 著者は、この経験から、思い込みによる判断の危険性と、損切りを徹底することの重要性を説いている。

さらに読む ⇒トウシル | 楽天証券の投資情報メディア出典/画像元: https://media.rakuten-sec.net/articles/-/29351?page=2ナンピン買いは、市場が予想以上に下落した場合、損失が大きくなること、追加資金が必要になること、時間やエネルギーが必要になること、心理的負担が大きいことなどから、リスクが高いと言えます。

ナンピン買いは、株価や商品価格が下落しているときに、同じ銘柄や商品を安く買い増すことで、平均取得単価を下げる投資手法です。

相場の回復を期待する戦略ですが、価格が下落し続ける場合は損失が拡大するリスクがあります。

ナンピン買いがダメと言われる理由は、市場が予想以上に下落した場合、損失が大きくなること、追加資金が必要になること、時間やエネルギーが必要になること、心理的負担が大きいことなどです。

ナンピン買いは、株価が永久に上がるとは限らないこと、資金不足で継続できない可能性があること、時間と労力、コストがかかることなどから、意味がないと言われることもあります。

ナンピン買いは、損失が拡大するリスクがあるんですね。やっぱ、リスクを負うのは怖いです。

ナンピン買いと類似の手法との比較

ナンピン買いは、株価が下落した時に買い増しを行い、平均単価を引き下げる方法ですが、株価がさらに下落すると損失が拡大するリスクがあります。

公開日:2020/10/06

✅ ナンピン買いは株価が下落した時に買い増しを行い、平均単価を引き下げる方法ですが、株価がさらに下落すると損失が拡大するリスクがあります。

✅ ドルコスト平均法は株価に関係なく一定額を定期的に投資することで、平均単価を下げる方法です。ナンピン買いと違い、感情に左右されず、安定的に投資を続けられます。

✅ 初心者には、ナンピン買いはタイミングを見極めるのが難しく、感情に左右されやすいことから、リスクが高いとされています。一方、ドルコスト平均法は、感情に左右されずに安定的に投資できるため、初心者におすすめされています。

さらに読む ⇒東証マネ部!出典/画像元: https://money-bu-jpx.com/news/article026783/ナンピン買いとドルコスト平均法は、どちらも平均取得単価を下げる手法ですが、ナンピン買いはタイミングを見極める必要があり、ドルコスト平均法は感情に左右されずに安定的に投資できるという違いがあります。

ナンピン買いと押し目買いの違いは、ナンピン買いは保有している銘柄を買い増すことで平均取得単価を下げることを目的とするのに対し、押し目買いは株価が一時的に下落したと判断して、安値で株を購入することを目的とする点です。

ナンピン買いとドルコスト平均法の違いは、ナンピン買いは株価が下落した際に特定の銘柄を買い増すのに対し、ドルコスト平均法は一定期間ごとに定額の投資額を投じることで、市場の変動リスクを緩和することを目的とする点です。

ナンピン買いは、リスクが高いってことは、おばあちゃんもわかっとるよ。若い人は、リスクを理解してから投資しないと、痛い目を見るよ。

ナンピン買いのメリットと具体的な活用方法

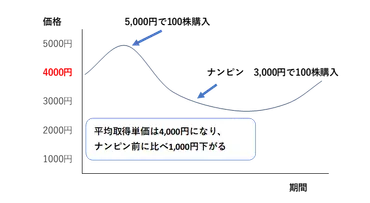

ナンピン買いは、平均取得単価を下げて含み損解消のハードルを下げ、値上がり時の利益を大きくできるというメリットがあります。

✅ 記事では、ナンピンの仕組み、平均取得単価の計算方法、メリットとデメリットについて解説しています。

✅ ナンピンのメリットは、平均取得単価を下げて含み損解消のハードルを下げ、値上がり時の利益を大きくできる点です。

✅ 一方、デメリットは、価格が下落した場合に損失が膨らむ可能性や、投資資金が特定の銘柄に集中してしまう点です。

さらに読む ⇒少額から始められる資産運用出典/画像元: https://gofund.co.jp/note/%E3%83%8A%E3%83%B3%E3%83%94%E3%83%B3%EF%BC%88%E9%9B%A3%E5%B9%B3%EF%BC%89%E3%81%A8%E3%81%AF%EF%BC%9F%E8%A8%88%E7%AE%97%E6%96%B9%E6%B3%95%E3%83%BB%E3%83%A1%E3%83%AA%E3%83%83%E3%83%88%E3%83%BB%E3%83%87/ナンピン買いのメリットは、平均取得単価を下げて含み損解消のハードルを下げ、値上がり時の利益を大きくできる点ですが、デメリットは、価格が下落した場合に損失が膨らむ可能性や、投資資金が特定の銘柄に集中してしまう点です。

ナンピン買いのメリットとしては、平均取得単価の低下、将来的な利益などが挙げられます。

FXのナンピンとは、ポジション保有後にレートが予測と逆に動いた時に、ポジションを追加で保有して平均取得単価を下げる手法です。

予測が当たれば含み損を早く解消できたり、より多くの利益を得られるメリットがあります。

しかし、予測が外れると含み損が大きくなるハイリスク・ハイリターンな手法です。

ナンピンは、江戸時代の米相場で生まれた業界用語で、「損失(=難)が発生している状態を平らにする」という意味から「難平」と書きます。

現在では、株やFXの取引手法を指す言葉として使われます。

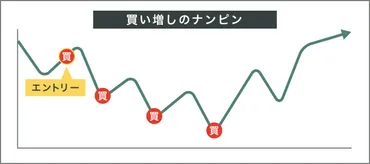

ナンピンの具体的な使い方は、上昇を予測して買いエントリーした後、予測に反して相場が下降した場合に、ポジションを追加で保有して平均取得単価を下げることです。

ナンピン買いは、メリットもあればデメリットもあるんですね。でも、将来的な利益を期待できるなら、やってみてもいいんじゃないかな。

ナンピン買いのリスクと効果的な活用方法

FXにおけるナンピンとは、ポジション保有後に価格が予測とは逆に動いた際に、追加でポジションを持つことで平均取得単価を下げる手法です。

✅ FXにおけるナンピンとは、ポジション保有後に価格が予測とは逆に動いた際に、追加でポジションを持つことで平均取得単価を下げる手法です。これにより、予測が当たれば含み損の解消を早めたり、より大きな利益を得たりできますが、予測が外れると損失が拡大するハイリスク・ハイリターンの手法です。

✅ ナンピンを検討するシチュエーションは主に2つあります。1つは、勝てる見込みが高い場合です。予測通りの値動きになる可能性が高い状況では、ナンピンによって大きな利益を得やすくなります。もう1つは、含み損をプラマイゼロにしたい場合です。損失を最小限に抑えたい場合、ナンピンによって含み損を解消しようと試みることも考えられます。

✅ ナンピンを行う際には、必ず覚えておくべきリスクがあります。1つは、損失が拡大するリスクです。予測が外れると、ナンピンによってポジションが増加し、損失額も大きくなってしまいます。2つ目は、証拠金維持率が下がるリスクです。ナンピンによってポジションが増加すると、必要証拠金も増え、証拠金維持率が下がってしまいます。3つ目は、ロスカットされるリスクです。証拠金維持率が一定の水準を下回ると、ロスカットされてポジションが強制的に決済されてしまう可能性があります。

さらに読む ⇒富裕層向け資産防衛メディア | ゴールドオンライン出典/画像元: https://gentosha-go.com/articles/-/43708ナンピンは、予測が外れると損失が拡大するリスクがあるため、十分なリスク管理が必要です。

損失許容範囲を設定したり、ナンピンするタイミングを明確にするなど、リスク対策をしっかり行うことが大切です。

ナンピンを検討するタイミングとしては、勝てる見込みが高い時と、含み損をプラマイゼロにしたい時です。

勝てる見込みが高い場合は、失敗せずに大きな利益を得やすくなりますが、ナンピンするとポジションが増えて証拠金維持率が下がるため、だましに巻き込まれてロスカットされないよう注意が必要です。

含み損をプラマイゼロにしたい場合は、最初のエントリーレートは超えそうになくても、相場分析によりプラマイゼロになるレートまで戻る見込みが高ければナンピンできます。

ナンピンには、損失が拡大するリスクや、ナンピンし続けることで証拠金維持率が下がりロスカットになるリスク、相場が予想とは逆の方向に大きく動いてしまうリスクなどがあります。

そのため、ナンピンを行う際は、十分なリスク管理が必要です。

ナンピンを効果的に使うための必勝法として、7つのポイントが紹介されています。

具体的には、以下の通りです。

1. 損失許容範囲を設定する2. ナンピンするタイミングを明確にする3. 証拠金維持率に余裕を持たせる4. ナンピン回数を制限する5. 損切りルールを設ける6. ナンピン後のレートが目標値に到達したら利益確定を行う7. ナンピンの練習をするこれらのポイントを踏まえ、ナンピンを適切に行うことで、含み損を解消したり、より大きな利益を得たりすることができます。

しかし、ナンピンはあくまでもリスクの高い手法であることを理解し、慎重に取引を行うことが重要です。

ナンピンは、リスクが高いけど、利益が大きくなる可能性もあるんですね。でも、僕は、リスクを負いたくないので、ナンピンはやめときます。

ナンピン買いは、平均取得単価を下げることができる反面、損失拡大のリスクも伴うため、リスク許容度や投資戦略をよく考えてから判断することが重要です。

💡 ナンピン買いは、株価が下落した際に買い増しをすることで平均取得単価を下げ、損失を軽減したり、利益を増やす投資手法です。

💡 ナンピン買いは、市場が予想以上に下落した場合、損失が拡大するリスクがあります。

💡 ナンピン買いを行う際は、損失許容範囲を設定し、適切な資金管理を行うことが重要です。