年収600万円って本当に【お得】なの?実は○○!

年収と税金の関係、お得な年収帯、節税対策、控除の活用方法を解説!ライフステージ別最適な年収戦略を見つけよう!

💡 年収600万円前後は、税率10%で手取り額が450万円~510万円となり、資産形成と生活の両立がしやすい年収です

💡 世帯年収では、配偶者の年収が100万円以下であれば税金が課税されず、600万円前後の世帯年収に100万円を加えた700万円前後が、よりゆとりある生活と資産形成を実現できるコスパの良い世帯年収です

💡 年収600万円前後が、税金と生活のバランスが取れたお得な年収であるという結論に至ります

それでは、第一章「お得な年収」から見ていきましょう。

お得な年収

日本で最も税金がお得な年収は?

600万円前後

本章では、お得な年収について詳しく解説していきたいと思います。

✅ 「コスパの良い年収」は税金を抑えつつ資産形成しやすい手取り額を得られる年収で、記事では600万円前後が最適と結論付けています。

✅ 600万円前後の年収は、税率10%で手取り額が450万円~510万円となり、資産形成と生活の両立がしやすいとされています。

✅ 世帯年収では、配偶者の年収が100万円以下であれば税金が課税されず、600万円前後の世帯年収に100万円を加えた700万円前後が、よりゆとりある生活と資産形成を実現できるコスパの良い世帯年収として提案されています。

さらに読む ⇒ ファイナンシャルフィールド出典/画像元: https://financial-field.com/income/entry-181331なるほど、税金が低く、生活にゆとりがある年収は魅力的ですね。

日本では累進課税を採用しており、年収が高くなるほど税率が上昇して税金が増えていきます。

そのため、お得な年収は年収が低めで税率が低く、生活にゆとりがある程度の年収とされています。

一般的には、年収600万円前後が課税所得330万円以下にあたり、税率が10%と低いためお得とされています。

また、年収695万円前後も、所得税率が23%に上がるボーダーラインのため、この年収を超えた分の所得に対してこの税率が適用されるため、節税対策を考慮するとお得感があります。

そうやね、600万あれば、生活もそこそこ安定するし、貯金もできそうじゃん?

年収による税金の変化

年収500万円前後で税金はどのくらい変わる?

大きく変動します

続いて、年収による税金について考えてみましょう。

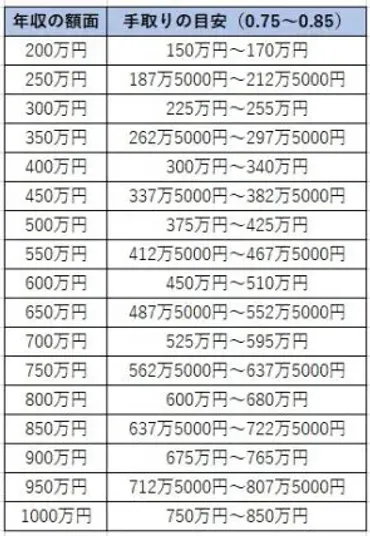

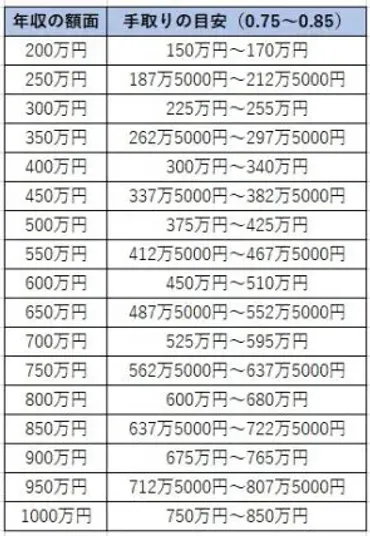

✅ 記事では、年収と手取りの早見表が示されており、実際に年収の半分が税金になるわけではないことが分かります。

✅ また、所得税の累進課税制度について解説されており、年収が上がるにつれて税率も上がっていく仕組みを説明しています。

✅ さらに、控除制度について触れ、年収から控除額を差し引いた課税所得に対して税率が適用されるため、実際には多くの人が思っているほど税金は高くないことを説明しています。

さらに読む ⇒不動産投資専門サイト 武蔵コーポレーション株式会社出典/画像元: https://www.musashi-corporation.com/wealthhack/annual-income-taxなるほど、収入と税金の関係が具体的に分かりました。

年収が100万円付近では税金はほとんどかかりませんが、500万円から800万円の間は住民税と所得税が複雑に絡み合います。

所得税は年収700万円を超えると急増し、年収のボリュームゾーンである500万円前後では税金の割合が大きく変動します。

年収が低いほど税金が安くなるため、独身世帯の場合は収入が少ないほど税負担が軽くなります。

また、共働きで子どもがいない場合は、片方の年収が200万円以下なら配偶者控除や扶養控除が受けられ、税負担が軽減されます。

昔は、税金なんてなかったのよ。昔は、みんなお金持ちだったのよ。

世帯年収による税金の変化

世帯年収700万円で得する制度は?

住宅ローン控除、児童手当

それでは、世帯年収による税金について見ていきましょう。

公開日:2020/06/04

✅ 年収700万円を境に、所得税負担が増える層と減る層に分かれている。700万円超では税負担が増加、700万円以下では減額傾向が見られる。

✅ その理由は、税率のボーダーラインが年収700万円付近にあるため。給与所得控除や扶養控除などの影響で、700万円を超えると税率20%に該当する人が増える一方、600万円台では税率10%に該当する人が多いと考えられる。

✅ さらに、年収700万円台の世帯は、すまい給付金や高等学校等就学支援金などの公的支援においても、年収450万円以下の世帯と比べて、給付額が少なくなる傾向がある。そのため、年収700万円台は税負担が重く、公的支援も少ないという二重の苦しみを抱えていると言える。

さらに読む ⇒プレジデントオンライン出典/画像元: https://president.jp/articles/-/35850?page=2700万円前後が税負担の分岐点なんですね。

世帯年収が700万円程度だと、住宅ローン控除や児童手当も活用できます。

妻が専業主婦で子どもが2人いる世帯では、夫の年収が1,200万円を超えると税率が40%となり不利になるので、1,200万円以下に抑えるのがお得です。

年収アップ時は、税金や社会保険料の控除上限に注意し、ライフステージや家族構成も考慮して、総合的に判断することが大切です。

マジ?700万超えると税金キツくなるん?

高収入者の節税対策

高収入でも手取りが増えないのはなぜ?

税金の影響です

次は、高収入者のための節税対策についてお話しましょう。

✅ この記事は、高所得者向けの節税対策と資産保全について解説しており、手取り収入を増やすために税金の仕組みを理解し、適切な節税対策を行うことの重要性を強調しています。

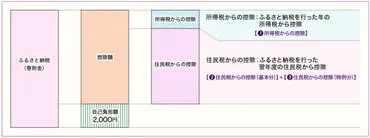

✅ 具体的な節税対策として、ふるさと納税、NISA、iDeCo、法人化の4つの方法が紹介されています。それぞれの制度の特徴、メリット、注意点などが詳細に説明されています。

✅ 記事では、高所得者層が抱える税金に関する課題や、資産保全の必要性について触れ、プロの力を借りながら自身でも勉強を重ねることで適切な対策を立てることの重要性を訴えています。

さらに読む ⇒大東建託株式会社オフィシャルサイト - 土地活用・賃貸経営のことなら出典/画像元: https://www.kentaku.co.jp/estate/navi/column02/post_405.html高収入になると、税金対策も重要になってくるんですね。

高収入になると手取りが増えないのは、所得税率の上昇や給与所得控除の恩恵減少、各種控除の廃止などによるものです。

節税対策としてiDeCoやふるさと納税を利用すると、可処分所得を増やすことができます。

また、役員報酬でも最適化を行うことで節税効果が高まります。

例えば、年収2,000万円のサラリーマンは所得税381万2516円、住民税159万7000円、合計540万9516円を納税し、個人事業主は所得税470万8852円、住民税185万2000円、合計656万852円を納税しています。

うちは、まだ高収入じゃないから、関係ないかな。

所得控除と確定申告

所得控除で納税額を減らすには?

人的控除と物的控除を活用

最後に、所得控除と確定申告について説明します。

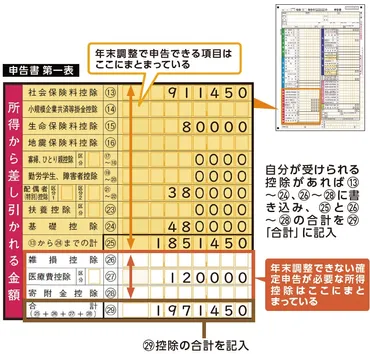

✅ 確定申告書を活用することで節税効果が期待できることを説明します。

✅ 節税を実現する「所得控除」の種類について解説します。

✅ 税理士の視点から、確定申告書と所得控除の活用方法について詳しく解説します。

さらに読む ⇒富裕層向け資産防衛メディア | ゴールドオンライン出典/画像元: https://gentosha-go.com/articles/-/47932確定申告を活用することで節税効果が期待できるんですね。

所得控除を活用することで納税額を減らし節税対策を行うことができます。

所得控除には人的控除と物的控除があり、年末調整と確定申告で適用が異なります。

人的控除には、配偶者控除、配偶者特別控除、扶養控除、基礎控除などがあり、扶養家族の有無や、配偶者の収入状況などによって税負担が軽減されます。

物的控除には、雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄附金控除の7種類があり、社会的弱者への支援や自助努力の促進を目的としています。

確定申告は、給与所得以外の所得がある場合や給与所得が2,000万円を超える場合などに必要です。

あら、確定申告って、今の若い子もやるの?

この記事では、年収と税金について解説し、お得な年収や税金の仕組みを理解することで、より良い資産形成の助けになれば幸いです。

💡 年収600万円前後が、税金と生活のバランスが取れたお得な年収である

💡 世帯年収では、配偶者の年収が100万円以下であれば税金が課税されず、700万円前後がよりゆとりある生活と資産形成を実現できる

💡 高収入者向けの節税対策には、ふるさと納税、NISA、iDeCo、法人化など様々な方法があり、自身の状況に合わせて適切な方法を選ぶことが重要である